Defi目前正在形成新的热点叙事-“真实收益”。“真实收益”是指协议收入产生的收益,而不是指流动性挖矿产生的收益。押注“真实收益”就是押注项目方的两种能力:1.吸引新用户的能力;2.能持续创收,并且能持续奖励持币用户的能力。为什么Defi会有“真实收益”出来,了解其历史,有利于指导我们对defi的投资。

在2021年defi summer 中,Defi项目通过流动性挖矿,提供高APY吸引用户,引爆了市场。当时市场有多疯狂,一个Defi项目流动性挖矿回报率没有100%以上是吸引不了用户的,一些项目甚至在1000%年化回报率以上。所有人都知道这种模式是不可持续的,因为流动性挖矿,矿工回本后都是挖提卖,矿币的抛压很重,在没有项目方的调控下,通货膨胀随挖矿用户正比例增长。二级市场承受不住抛压,矿币的价格只能越来越低,对持币用户也是一种伤害。流动性挖矿回报率急剧下降。熊市更是让情况雪上加霜,流动性挖矿回本率甚至不如传统金融市场,资金没有粘性,纷纷解锁质押,或者去寻找新项目。因此defi锁仓量从去年11月份巅峰1800亿美元暴跌至610亿美元,跌幅66%。围绕着Defi如何可持续发展,现在Defi正在慢慢酝酿热门叙事-真实收益。

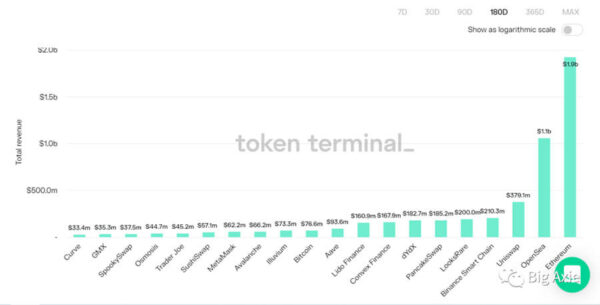

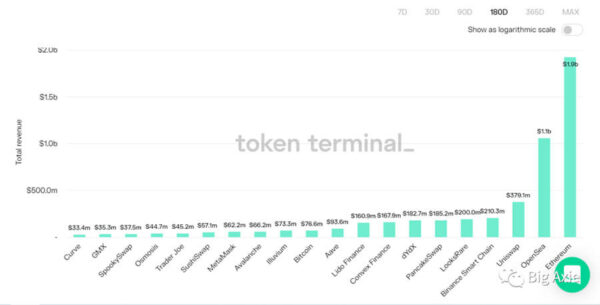

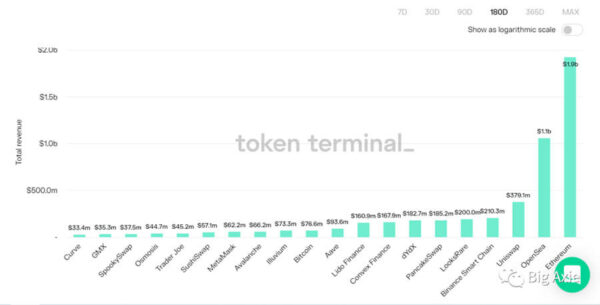

真实收益中,我们来看看Defi项目180天协议总收入的情况。

4. Convex Finance($167.9m)

但是协议总收入并不等于协议收入。协议总收入=资金供给方收入+ 协议收入;资金供给方对于Defi 协议来说就是所有流动性提供者,借贷中的所有借款人,Staking 中的所有出资人等角色,他们在扣除本金后获得的收益。这一部分价值由 suppliers 创造,收入也自然归属于他们。我们需要扣除资金供给方收入,才是协议收入。

我们把根据180天协议收益收入简单地转换成市盈率(市盈率=币价/(180天收入/代币总量),因为无法计算团队工资及其他费用,我们暂时用协议收入简单计算,币价为2022年8月28日币价)后排名:

从市盈率可以部分解释,curve作为稳定币兑换的绝对龙头,为什么代币价格一直很萎靡,因为从市盈率看,curve代币价格仍然有下跌的空间,尽管从2020年8月最高价$15.37到今天2021年8月27日$1.05下跌了93%。

协议收入 可以通过以下三个方式,将价值传递给 Token Holders:

直接分配(Revenue Distribution):直接分钱,由于合规问题,较为少见

实时销毁(Real-Time Burn):常见于L1 blockchain,在合约中自动实现

回购并且销毁(Buyback and Burn):较为中心化,由项目方主导回购和销毁

协议收入排名中Uni作为Defi协议收入第一名,没有进入排名前十,很让人费解,这是因为Uni把所有协议总收入都分配给了流动性提供者。对于这种分配收入,社区意见很大,因为代币出了用于治理投票,没有任何价值捕获。因此,最近Uni也在提案中通过了费用开关,但什么时候启用未知,因为这涉及到法律风险,会被美国证监会认为是证券,同时费用开关开启后,流动性挖矿收益必定降低,会导致原本处于利润微薄的并冒着额外风险的流动性提供者撤出流动性,这需要Uni权衡。

同时虽然dydx协议收入和市盈率第一名,但是dydx把所有协议收入都分配给了项目方(项目方好肥)。不过今年第四季度dydx 将在comos部署自己的应用链,其版本V4将启用费用开关。

Leave A Comment